发布时间:2022年07月23日10:09

中物联钢铁物流专业委员会

发布时间:2022年07月23日10:09

中物联钢铁物流专业委员会

关注中物联

关注中物联

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2022年4月份为40.5%,环比下降3.8个百分点,连续3个月下降,钢铁行业下行压力加大。从分项指数变化来看,4月份,疫情对钢铁行业的影响有所延续,涉及到产业链的各个环节,需求整体下滑,钢厂生产收紧,原材料价格上涨,钢材价格震荡下行。预计5月份,随着疫情防控措施持续压实,疫情对钢铁产业链影响将逐步减弱,前期被抑制的市场需求或加快释放,钢厂生产趋于回升,成本压力有望缓解,钢材价格稳定回升。

图1 2018年以来钢铁行业PMI变化情况

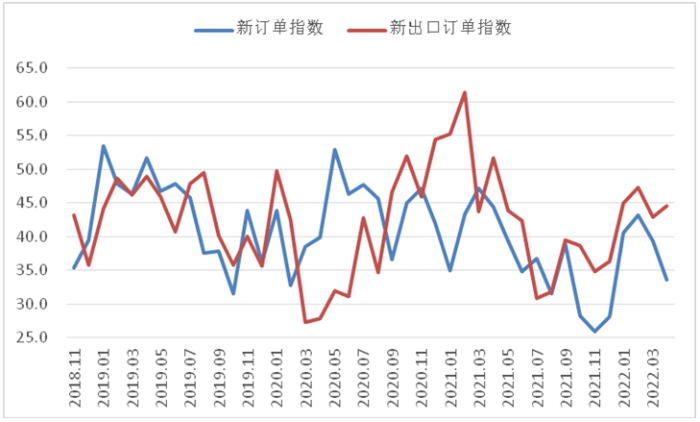

4月份,国内疫情多点散发仍是影响钢铁产业链的首要因素。需求方面,国内钢市需求整体下滑。一方面主要是由于部分地区疫情形势严峻,并形成外溢效应,导致多个区域停工停产,相关用钢需求明显缩减。疫情导致的货运物流不畅也对钢材销售有一定冲击。新订单指数为33.6%,环比下降5.7个百分点,降幅较大。据上海卓钢链了解,钢材终端需求表现不佳,且区域间存在较为明显的分化,其中疫情影响严重的区域尤其是华东市场需求难以释放,其他地区则逐步恢复。从监测的沪市终端线螺采购数据来看,受封控管理影响,4月份上海终端采购陷入停滞。另一方面房地产市场增速下行也在一定程度上弱化了对钢材市场的支撑。2022年1-3月份,房地产开发投资同比增长0.7%,房屋新开工面积下降17.5%,房地产开发企业到位资同比下降19.6%。其中3月份,房地产开发景气指数为96.66,落入100以下。房地产市场投资状况不佳,资金到位率也持续下降,不仅增加了房地产开发市场的压力,也降低了对钢材的需求。

相比国内钢材需求明显下降,国外需求稳中有升,一个重要原因是地缘政治影响持续扩大,俄乌地区的钢铁出口订单无法顺利交货,因此部分进口商将订单转向我国,以填补进口缺口。新出口订单指数为44.5%,环比上升1.6个百分点。

图2 2018年以来钢铁新订单指数变化情况

图3 2018年以来沪市终端线螺每周采购量监控数据变化情况

供给方面,疫情导致钢厂生产缩减。由于疫情影响,4月份货运物流继续受限,尤其是上半月,物流受阻问题较为突出,下半月在保通保畅政策的推进下,物流效率提升,但从全月来看,物流仍对钢厂生产存在一定制约,原材料输入和产成品输出存在困难。此外,疫情也导致人员流动和就业受限。生产指数和采购量指数分别为38.6%和36.9%,环比下降6.8和4个百分点,降幅较大,且都连续3个月环比下降。从业人员指数为41.3%,环比下降5.4个百分点,积压订单指数为46.6%,环比上升4.0个百分点,显示企业正常上岗作业人数减少,开工率下降。产成品库存指数为41.4%,环比上升10.2个百分点,显示由于运输存在困难,钢厂产品有所积压。

图4 2018年以来钢铁生产指数变化情况

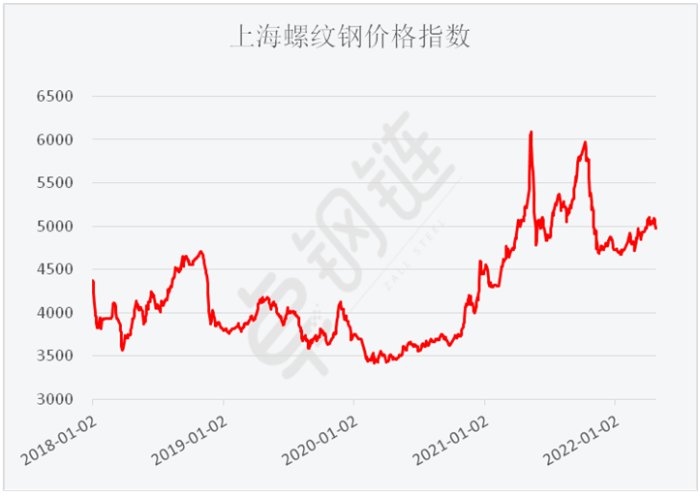

疫情对钢铁行业的影响也延伸到价格领域。一方面,疫情导致原材料价格和物流费用上升。4月份铁矿石价格小幅回落,主要是由于产量下降,铁矿石需求有所减弱,同时美联储加息,全球流动性有所收紧,大宗商品价格上涨的势头放缓。但焦炭等其他原材料由于生产受到疫情影响而偏紧,其价格呈现上涨态势。疫情还导致运输时间拉长,运输成本上升,并转嫁到原材料价格上。购进价格指数为73.4%,连续5个月环比上升。另一方面,疫情导致需求端有所下滑,使得产成品价格有小幅下降.上海螺纹钢价格指数显示,4月钢材价格小幅震荡下行,4月1日价格为5023元/吨,之后呈现震荡态势,4月26日价格为4974元/吨,为当月最低值。整体来看,受疫情影响,钢企成本上升,产成品价格下降,企业利润空间受到压缩。

图5 2018年以来钢铁购进价格指数变化情况

图6 2018年以来上海螺纹钢价格指数变化情况

预计5月份,随着疫情防控措施持续压实,货运物流保通保畅部署进一步推进,能源保供增供举措充分实施,疫情对钢铁产业链影响将逐步减弱,钢铁行业或平稳较快回升。前期被抑制的市场需求或加快释放。目前国内重点地区疫情有好转迹象,稳投资政策在持续发力,多地新老基建重大项目加快推进。随着近期部分区域房地产限购政策的放松,后续房地产下滑速度有望缓解,其对钢铁产业的需求支撑,或将保持在一个高位逐步衰减的格局。国外需求也在稳步释放。结合来看,后市国内外需求有较好回升空间,为钢市提供较好动力。此外,当前资金仍处于相对宽松阶段,随着疫情逐步得到控制,接下来资金对实体产业的注入,还是会给二季度钢铁市场带来一些需求增量。

钢厂生产趋于回升。在疫情得到缓解后,需求端释放将带动生产端回升,人员上岗回升也将保障产能正常释放。钢材原材料采购活动也将趋增。值得关注的是,2022年平控限产政策即将发布,但预计压减规模与2021年水平大致相当,且压减任务分配到全年,因此对单月的影响可控。

成本压力或有所缓解。随着物流保通保畅和能源及初级产品保供稳价工作持续取得成效,物流成本将明显下降,对钢铁行业原材料生产的制约也将缓解,加上二季度美联储加息预期上升,全球流动性进一步收紧,大宗商品价格也将有所下降,钢铁行业原材料价格有望继续下行,企业成本压力或有所缓解。同时国内需求端的恢复拉动钢价上涨,企业利润空间增大。

钢材价格预计稳定回升。从供需变化预期来看,钢材价格有稳定回升基础。在“双碳”政策影响下,钢铁供给侧结构性改革持续推挤,而需求有较大回升空间,预计后市钢铁行业供不应求格局将有所延续,对钢铁价格有所支撑,

(任何转载,必须与中国物流与采购联合会钢铁物流专业委员会取得联系,未经许可,任何单位或者个人不得转载本文)

责任编辑:中物联钢铁物流专业委员会

责任编辑:中物联钢铁物流专业委员会